Questões de Concurso

Filtrar

522 Questões de concurso encontradas

Página 74 de 105

Questões por página:

A Indústria Milho Bom S/A adquiria milho de pequenos produtores localizados no Distrito Federal (DF) e no Entorno e, após submetê-lo a processo de industrialização, enlatava e vendia para distribuidores que os revendiam para comercialização em supermercados e quitandas da região.

O ICMS era recolhido aos cofres do DF pela indústria, tanto o incidente na aquisição quanto na alienação. O primeiro era calculado e cobrado do produtor pelo preço do milho adquirido e, na saída da mercadoria industrializada, era retido e calculado com base no preço que se presumiu ser praticado na venda ao consumidor final, passando a não incidir nas operações de circulação de mercadoria subsequentes. Tudo isso era feito com base em convênio celebrado entre os estados e o Distrito Federal no CONFAZ.

Face a essa situação hipotética, assinale a alternativa correta.

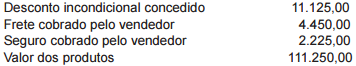

A comercial S vendeu para a comercial T, ambas contribuintes do ICMS, um lote de mercadorias, para esta revender, nas seguintes condições, inclusas, em reais, na nota fiscal de venda:

Considerando-se as informações da comercial S, a base de cálculo para apurar o ICMS devido na operação, em reais, é