Questões da prova:

FCC - 2007 - TCE-SP - Auditor do Tribunal de Contas

limpar filtros

100 Questões de concurso encontradas

Página 5 de 20

Questões por página:

Questões por página:

O método recomendado para estimar o custo de capital das ações ordinárias de uma empresa com cotação na bolsa de valores é o modelo de precificação de ativo (CAPM - Capital Asset Pricing Model). Com relação a esse modelo, considere:

I. Ele estabelece uma relação linear entre o prêmio exigido para investir em um ativo de risco e o prêmio que oferece a carteira de mercado.

II. Há duas formas de medir o risco sistemático do ativo: de forma absoluta, pelo beta do ativo obtido como resultado da divisão entre a covariância do ativo e da carteira pela variância do ativo, e, de maneira relativa, pela covariância dos retornos do ativo e os retornos da carteira.

III. O modelo CAPM recomenda a diversificação da carteira de ações, pois o aumento do número de ativos na carteira tende a compensar as variações provenientes das próprias empresas ou, de outra maneira, tende a eliminar o risco diversificável ou risco não-sistemático.

IV. A determinação da estimativa do custo de capital da ação ordinária aplicando o CAPM se baseia em retornos históricos da taxa livre de risco, do ativo de risco e da carteira de mercado, todas durante o mesmo prazo e periodicidade.

V. O risco total do ativo é a soma do risco sistemático (risco diversificável) e do risco não-sistemático (não-diversificável), e em uma carteira bem diversificada há somente o risco não-sistemático.

Está correto o que se afirma APENAS em

I. Ele estabelece uma relação linear entre o prêmio exigido para investir em um ativo de risco e o prêmio que oferece a carteira de mercado.

II. Há duas formas de medir o risco sistemático do ativo: de forma absoluta, pelo beta do ativo obtido como resultado da divisão entre a covariância do ativo e da carteira pela variância do ativo, e, de maneira relativa, pela covariância dos retornos do ativo e os retornos da carteira.

III. O modelo CAPM recomenda a diversificação da carteira de ações, pois o aumento do número de ativos na carteira tende a compensar as variações provenientes das próprias empresas ou, de outra maneira, tende a eliminar o risco diversificável ou risco não-sistemático.

IV. A determinação da estimativa do custo de capital da ação ordinária aplicando o CAPM se baseia em retornos históricos da taxa livre de risco, do ativo de risco e da carteira de mercado, todas durante o mesmo prazo e periodicidade.

V. O risco total do ativo é a soma do risco sistemático (risco diversificável) e do risco não-sistemático (não-diversificável), e em uma carteira bem diversificada há somente o risco não-sistemático.

Está correto o que se afirma APENAS em

Concurso:

TCE-SP

Disciplina:

Contabilidade Geral

Questão Anulada

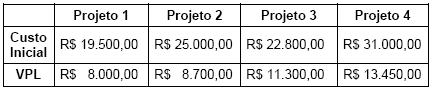

Uma empresa tem à sua disposição quatro projetos para o próximo ano cujo custo inicial e VPL estão registrados na tabela.

As relações entre os projetos são as seguintes:

- Os Projetos 1 e 2 são mutuamente excludentes.

- O Projeto 4 é independente.

Considerando o capital disponível de R$ 55.000,00, os melhores projetos são os de números

Concurso:

TCE-SP

Disciplina:

Administração Geral

O Custo Médio Ponderado de Capital da empresa é apenas uma referência inicial na determinação da taxa requerida de um novo projeto. Em relação à taxa requerida de um novo projeto, considere:

I. Como a determinação da taxa requerida do novo projeto é fundamentada no mercado de capitais, a taxa requerida do novo projeto com risco maior que o da empresa deverá ser menor que o custo médio ponderado de capital.

II. Como as expectativas dos investidores variam com o tempo, os custos das fontes de capital também variarão e o custo da cada fonte de capital deve ser determinado pelo seu valor de mercado e não pelo seu valor histórico correspondente.

III. Não podemos utilizar uma única taxa requerida para avaliar todos os tipos de projetos da empresa, pois a taxa requerida depende do risco do projeto, e não do risco da empresa, ou dos custos de suas fontes do capital.

IV. Supondo que uma empresa opera com custo de capital adequado ao nível de risco do seu negócio, o custo de capital obtido dos custos dos fornecedores de capital da empresa em uma determinada data reflete o risco médio de todos os ativos da empresa considerados com seu valor de mercado, e depois do imposto.

V. O retorno de uma empresa é o retorno de sua carteira de projetos, e o risco da empresa é equivalente ao da incerteza dos retornos da carteira de projetos. Se esta for diversificada, o risco da empresa será não sistemático.

Está correto o que se afirma APENAS em

I. Como a determinação da taxa requerida do novo projeto é fundamentada no mercado de capitais, a taxa requerida do novo projeto com risco maior que o da empresa deverá ser menor que o custo médio ponderado de capital.

II. Como as expectativas dos investidores variam com o tempo, os custos das fontes de capital também variarão e o custo da cada fonte de capital deve ser determinado pelo seu valor de mercado e não pelo seu valor histórico correspondente.

III. Não podemos utilizar uma única taxa requerida para avaliar todos os tipos de projetos da empresa, pois a taxa requerida depende do risco do projeto, e não do risco da empresa, ou dos custos de suas fontes do capital.

IV. Supondo que uma empresa opera com custo de capital adequado ao nível de risco do seu negócio, o custo de capital obtido dos custos dos fornecedores de capital da empresa em uma determinada data reflete o risco médio de todos os ativos da empresa considerados com seu valor de mercado, e depois do imposto.

V. O retorno de uma empresa é o retorno de sua carteira de projetos, e o risco da empresa é equivalente ao da incerteza dos retornos da carteira de projetos. Se esta for diversificada, o risco da empresa será não sistemático.

Está correto o que se afirma APENAS em

Concurso:

TCE-SP

Disciplina:

Administração Geral

"Supondo que antes da aprovação do projeto a empresa esteja operando com as necessidades de capital de giro atendidas, um novo projeto poderá aumentar o nível das atividades da empresa e, conseqüentemente, aumentar as necessidades de capital de giro." (citação extraída de Juan Carlos Lapponi, Projetos de Investimento na Empresa). Com relação a essa afirmação, considere:

I. A estimativa relevante na avaliação de um novo projeto é o capital de giro incremental necessário para atender o incremento de financiamento da venda a prazo, o estoque de produto acabado, os produtos em processo etc.

II. Para que um projeto seja considerado viável, o VPL do fluxo de caixa operacional não poderá superar o volume necessário ao capital de giro, pois os recursos da empresa não são gratuitos.

III. O capital de giro é um investimento que não tem depreciação nem tributação, portanto, o projeto não deve assumir o custo pelo uso desse capital.

IV. É importante prestar atenção ao investimento em capital de giro porque ele exige uma remuneração do projeto e, ao mesmo tempo, se não for incluído como investimento o VPL do projeto será superestimado.

V. Quanto menos tempo o produto acabado é mantido em estoque, quanto maior o prazo de pagamento dos fornecedores e menor o prazo de pagamento dos clientes, menor a necessidade de capital de giro de um projeto.

Está correto o que se afirma APENAS em

I. A estimativa relevante na avaliação de um novo projeto é o capital de giro incremental necessário para atender o incremento de financiamento da venda a prazo, o estoque de produto acabado, os produtos em processo etc.

II. Para que um projeto seja considerado viável, o VPL do fluxo de caixa operacional não poderá superar o volume necessário ao capital de giro, pois os recursos da empresa não são gratuitos.

III. O capital de giro é um investimento que não tem depreciação nem tributação, portanto, o projeto não deve assumir o custo pelo uso desse capital.

IV. É importante prestar atenção ao investimento em capital de giro porque ele exige uma remuneração do projeto e, ao mesmo tempo, se não for incluído como investimento o VPL do projeto será superestimado.

V. Quanto menos tempo o produto acabado é mantido em estoque, quanto maior o prazo de pagamento dos fornecedores e menor o prazo de pagamento dos clientes, menor a necessidade de capital de giro de um projeto.

Está correto o que se afirma APENAS em

Concurso:

TCE-SP

Disciplina:

Administração Geral

Uma análise do potencial de mercado implica identificação do público-alvo para o produto ou serviço de uma empresa. Para esta análise, o indicador mais relevante é